NORME IAS 19 (Révisée en 2011)

La norme IAS 19 « Avantages du personnel » est entièrement consacrée au traitement des engagements sociaux. Elle impose notamment les méthodes d’évaluation et de comptabilisation à appliquer mais également la liste des informations à publier en annexes des comptes. Cette norme est complétée par la Norme IFRS 2 « Paiements en actions » qui traite notamment de la comptabilisation des plans de stock-option.

Les avantages du personnel représentent « toutes formes de contrepartie donnée par une entreprise au titre des services rendus par son personnel ». Ces avantages peuvent résulter :

- d’accords formalisés entre l’entreprise et certains membres du personnel (cadres dirigeants par exemple), des groupes de salariés ou de l’ensemble du personnel ;

- de dispositions légales ou d’accords de branche qui contraignent l’entreprise à cotiser à des régimes nationaux, régionaux, sectoriels ou à des régimes multi-employeurs ;

- de l’usage qui donne lieu à une obligation implicite de l’entreprise.

Ces avantages peuvent également prendre des formes variées puisqu’il peut s’agir d’un plan d’intéressement aux bénéfices, de la mise en place d’un régime de retraite supplémentaire ou encore d’indemnités de fin de carrière.

Les méthodes d’évaluation et les traitements comptables requis par la norme IAS 19 dépendent alors du type d’avantage octroyé. La norme en distingue quatre :

- les avantages du personnel à court terme ;

- les avantages postérieurs à l’emploi ;

- les indemnités de fin de contrat de travail ; et

- les autres avantages à long terme.

Avantages du personnel à court terme

Les avantages du personnel à court terme sont les avantages qui sont dus intégralement dans les douze mois suivant la fin de l’exercice au cours duquel les membres du personnel ont rendu les services correspondants. Il s’agit donc essentiellement de la rémunération (salaires, cotisations de sécurité sociale, primes et intéressement), des absences rémunérées (congés annuels) et des avantages non monétaires (assistance médicale, logement, voiture et biens ou services gratuits ou subventionnés).

Le risque porté par ce type d’avantage est relativement faible du fait du court laps de temps précédant le paiement des prestations et de la relative maîtrise de ce genre de coûts par l’entreprise. La norme IAS 19 prévoit alors simplement de comptabiliser le montant non actualisé des avantages à court terme au passif, déduction faite des montants déjà réglés.

Avantages postérieurs à l’emploi

Les avantages postérieurs à l’emploi sont les avantages du personnel qui sont payables après la fin de l’emploi. La norme cite par exemple (i) les prestations de retraite, comme les pensions et les sommes forfaitaires versées à la retraite et (ii) les autres avantages postérieurs à l’emploi, comme l’assurance vie postérieure à l’emploi et l’assistance médicale postérieure à l’emploi.

La norme classe alors ces avantages selon la nature du régime :

- à cotisations définies, si l’obligation de l’entreprise se limite au montant des cotisations qu’elle s’engage à payer au régime ;

- à prestations définies, si l’entreprise s’est engagée à payer des prestations à un niveau prédéterminé aux anciens membres de son personnel.

Le risque porté par l’entreprise est alors très différent selon la nature de l’obligation portée par l’entreprise (cotisations définies ou prestations définies).

- Régimes à cotisations définies. Dans un régime à cotisations définies, le niveau des cotisations versées est prédéterminé. Le risque supporté par l’entreprise est relativement faible puisque les dépenses de l’entreprise se limitent aux cotisations (dont le niveau est connu), généralement payées en partie avec le salarié.

La norme IAS 19 exige de comptabiliser le montant de la cotisation à payer à un régime à cotisations définies au passif, après déduction des cotisations déjà payées, en charges. Si les cotisations ne sont pas intégralement exigibles dans les douze mois suivant la fin de l’exercice au cours duquel les services correspondants ont été rendus, ces cotisations doivent être actualisées.

- Régimes à prestations définies. Dans un régime à prestations définies, l’obligation de l’entreprise concerne le paiement des prestations : l’entreprise est ainsi engagée à payer les prestations quelles que soient l’évolution démographique de la population sous risque (les futurs retraités) et l’évolution des placements financiers de l’éventuel fond de couverture qu’elle a constitué.

Par exemple, en France, les Indemnités de Fin de Carrière (IFC), les retraites supplémentaires en « Article 39 » et les complémentaires santé versées pour des retraités sont des régimes à prestations définies.

Pour les régimes à prestations définies, la norme IAS 19 impose le recours à des techniques actuarielles pour estimer le montant des avantages à provisionner. Ces techniques sont présentées de manière détaillée dans la partie suivante.

Indemnités de fin de contrat de travail

Les indemnités de fin de contrat de travail sont les prestations versées par l’entreprise à un membre du personnel qui quitte l’entreprise avant l’âge normal de départ en retraite du fait de l’entreprise ou de son propre fait.

Une entreprise doit comptabiliser les indemnités de fin de contrat de travail au passif et en charges si et seulement si elle est manifestement engagée :

- à mettre fin à l’emploi d’un ou plusieurs membres du personnel avant l’âge normal de mise à la retraite ; ou

- à octroyer des indemnités de fin de contrat de travail à la suite d’une offre faite pour encourager les départs volontaires.

Une entité est manifestement engagée à mettre fin à un contrat de travail si et seulement si elle a un plan formalisé et détaillé de licenciement sans possibilité réelle de se rétracter.

Autres avantages à long terme

Cette catégorie regroupe tous les avantages du personnel qui ne sont pas dans les trois autres catégories. On y trouve, en particulier :

- les avantages liés à l’ancienneté (notamment les congés liés à l’ancienneté, les médailles du travail, les jubilés, etc.) ;

- les rémunérations (salaires, primes et intéressement) différées ou payables douze mois ou plus après la fin de l’exercice en cours ;

- les indemnités d’incapacité et les absences de longue durée.

L’engagement lié à ces avantages est, a priori, moins important en montant que celui résultant de régimes postérieurs à l’emploi et soumis à un risque moindre malgré une échéance relativement lointaine. La norme a donc prévu de les comptabiliser selon les mêmes modalités que les régimes à prestations définies avec cependant quelques aménagements simplifiant leur comptabilisation.

Cette partie concerne plus particulièrement les régimes à prestations définies (avantages postérieurs à l’emploi) et les autres avantages à long terme.

Point d’attention : pour les autres avantages à long terme (par exemple pour les Médailles du Travail), les écarts actuariels doivent être comptabilisés en résultat net.

La philosophie de la norme IAS 19 repose sur la règle selon laquelle les avantages des membres du personnel sont des contreparties aux services qu’ils rendent à l’entreprise, à savoir leur travail. En se fondant sur ce principe, la norme conduit à comptabiliser les engagements sur la base des services déjà rendus. Ainsi un droit à prestations à l’âge de la retraite sera découpé en deux parties : les droits acquis et les droits restant encore à acquérir.

La norme demande alors de découper, de manière conventionnelle, l’engagement au terme selon les périodes de service en utilisant la méthode des « unités de crédit projetées ».

Cette méthode, parfois aussi appelée méthode de « répartition des prestations au prorata des années de service », consiste à prendre en compte l’obligation générée au titre des droits acquis mais évaluée sur les bases des prestations futures. La valeur actualisée des obligations de l’entreprise doit être alors provisionnée à hauteur des droits acquis par chaque salarié à la date d’évaluation, par application de la formule d’attribution des droits définie par le régime. Par exemple, l’évaluation des droits sera réalisée sur la base du salaire final si celui-ci sert de base de calcul pour les prestations.

De manière schématique, la détermination du montant à porter au passif comporte les deux étapes suivantes :

- dans un premier temps, l’évaluation de l’engagement total, qui représente la contrepartie financière de la globalité de la promesse faite par l’employeur ; puis

- dans un deuxième temps, la répartition de cet engagement total entre une part affectable au passé, représentative de droits acquis, et la part complémentaire représentative de droits futurs, restant à acquérir.

La première étape relève de la compétence de l’actuaire et met en jeu des techniques de projection des montants financiers aléatoires associés au régime considéré. Elle conduit à la notion de « Valeur Actuelle Probable » (VAP) du régime.

La seconde étape permet de fixer les modalités de répartition de cette VAP du régime entre le passé et le futur ; elle conduit en norme IAS 19 à la notion de « Projected Benefit Obligation » (PBO), représentative des droits passés.

Le taux d’actualisation à appliquer pour actualiser les obligations doit être déterminé par référence à un taux de marché à la date de clôture fondé sur les obligations d’entreprises de première catégorie. Dans les pays où ce type de marché n’est pas actif, il faut prendre le taux (à la clôture) des obligations d’Etat.

Application aux Indemnités de Fin de Carrière (IFC)

On considère ici pour illustrer l’application de ces différents principes le cas d’une prestation consistant à verser au salarié un certain capital au moment de son départ à la retraite. On considère ainsi un salarié âgé de 50 ans, entré dans l’entreprise à 35 ans, de salaire mensuel actuel 5.000 €, dont l’âge de départ à la retraite est fixé à 60 ans.

La prestation est acquise de manière linéaire à raison de 0,16 mois par année d’ancienneté.

On suppose que le taux de turn-over est égal à 2%, que le taux d’augmentation des salaires est égal à 3% et que le taux d’actualisation est égal à 5%. On considère également que le taux de charges patronales de l’entreprise est égal à 50%.

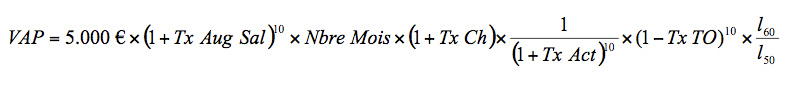

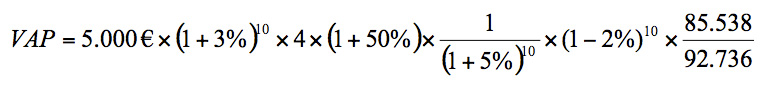

- Dans un premier temps, on calcule la VAP du régime :

où ![]() représente la probabilité qu’une personne âgée de 50 ans soit vivante à 60 ans.

représente la probabilité qu’une personne âgée de 50 ans soit vivante à 60 ans.

Au moment du départ à la retraite, le salarié aura une ancienneté au terme de 25 ans et aura donc droit à 4 (0,16 x 25) mois de salaire :

La VAP du régime est donc égale à 18.654 €.

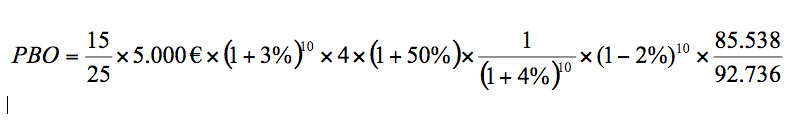

- Dans un deuxième temps, on calcule la PBO du régime

La PBO représente la part relative aux droits passés et peut être obtenue ici simplement à partir de la formule suivante :

PBO = VAP x (Ancienneté actuelle / Ancienneté au terme)

Dans cet exemple on a donc PBO = VAP x (15 / 25) = 11.192 €.

L’évaluation actuarielle d’un engagement suppose la projection probabilisée tant de la population pouvant bénéficier des prestations que du coût de celles-ci pour l’entreprise à la date à laquelle elles interviendront.

Ces projections passent nécessairement par la modélisation statistique des différents phénomènes démographiques (mortalité, turnover) mais également financiers (taux d’actualisation) et économiques (niveaux futurs de salaires, coûts médicaux futurs).

Ces modélisations permettent à l’actuaire et à l’entreprise de fixer un jeu d’hypothèses d’actuarielles. Ces hypothèses ne sont cependant pas inscrites dans le marbre et sont grandement susceptibles d’évoluer dans le temps. Les changements d’hypothèses actuarielles d’une année sur l’autre génèrent alors des écarts de valorisation sur les engagements sociaux. Ces écarts sont communément appelés écarts actuariels.

Les écarts actuariels doivent être comptabilisés de manière obligatoire dans les autres éléments du résultat global (« Other Comprehensive Income »).

Application aux Indemnités de Fin de Carrière (IFC)

En reprenant l’exemple qui précède avec un taux d’actualisation de 4% au lieu de 5% le montant de la PBO serait alors de :

La PBO du régime serait alors égale à 12.316 € et présenterait un « écart actuariel » de 1.124 € par rapport au calcul initial (c’est une perte actuarielle ici).

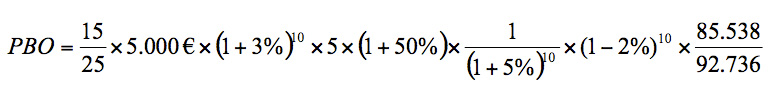

Le coût des services passés est la variation de la valeur actualisée de l’obligation au titre des prestations définies qui résulte de la modification ou de la réduction d’un régime. La norme IAS 19 prévoit que le coût des services passés doit être comptabilisé en résultat net.

Application aux Indemnités de Fin de Carrière (IFC)

En reprenant l’exemple qui précède mais en considérant qu’une modification de la convention collective prévoit maintenant 5 mois de salaire pour une ancienneté de 25 ans (contre 4 mois). Dans ce cas, le montant de la PBO serait de :

La PBO du régime serait alors égale à 13.990 € et présenterait un « coût des services passés » de 2.798 € par rapport au calcul initial.

Pour les régimes à prestations définies, la variation de valeur de l’engagement est décomposée en :

- une composante « Coût des services » à comptabiliser en résultat net ;

- une composante « Coût financier » à comptabiliser en résultat net ;

- une composante « Revalorisations » à comptabiliser dans les autres éléments du résultat global.

Zoom sur la composante « Coût des services »

La composante « Coût des services » inclut le coût des services rendus au cours de la période et le coût des services passés. Les modifications apportées à un régime doivent être immédiatement reconnues l’année de leur survenance.

Zoom sur la composante « Coût financier »

Cette composante est obtenue simplement en appliquant le taux d’actualisation en vigueur en début de période à la valeur d’ouverture de l’engagement net. Le rendement attendu sur les actifs de régime n’est pas utilisé pour le calcul de cette composante.

Zoom sur la composante « Revalorisations »

Cette composante contient :

- les écarts actuariels issus de la revalorisation de l’obligation ;

- le rendement des actifs de régime (hors composante « coût financier ») ;

- les effets de l’application de l’ « Asset ceiling ».